来自“酒城”的港股上市银行泸州银行2019年略显疲态。

在净利增速下滑的背后,该行资产质量也不容乐观。截至去年末,该行不良贷款总额4.17亿元,比上年末增长1.69亿元;不良贷款率0.94%,比上年末上升0.14个百分点。

除此之外,赴港上市已经一年多的泸州银行,资本充足水平也未见提升。2019年末,该行资本充足率的各项指标均有下降。

净利增速逐年下滑

截至2019年末,泸州银行资产总额916.81亿元,比上年末增长91.31亿元,增幅11.06%。从财报来看,这主要是得益于该行发放贷款和垫款等大幅增长。数据显示,去年该行发放贷款和垫款总额447.59亿元,比上年末增长134.80亿元,增幅43.09%。

去年全年,该行营业收入28.07亿元,比上年增加8.73亿元,增幅达到45.11%。其中利息净收入占比96.85%,比上年增加5.21个百分点。非利息净收入0.89亿元,占比3.15%。

虽然营收大幅增长45.11%,但其净利润增幅依旧在缩水。数据显示,2019年该行税前利润8.30亿元,比上年减少0.24亿元,降幅2.85%;净利润6.34亿元,比上年减少0.24亿元,降幅3.71%。

值得注意的是,加之2019年数据,该行已经连续四年增幅下滑,从2016年至2018年的数据来看,该行净利润增幅分别为20.07%、14.13%以及6.4%,呈逐年下滑的趋势。

资产质量暗藏隐忧

不仅是净利增速下滑,该行的资产质量也增加了更多的隐患。

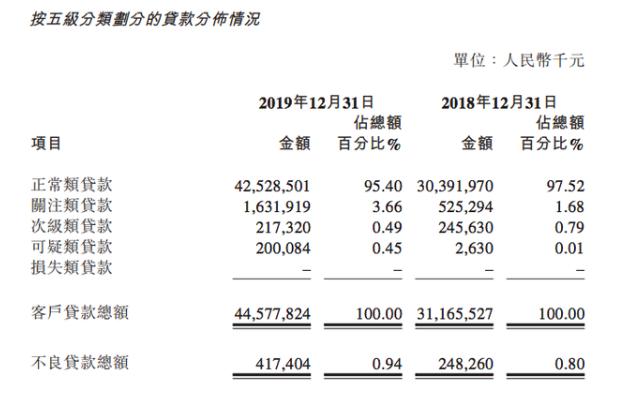

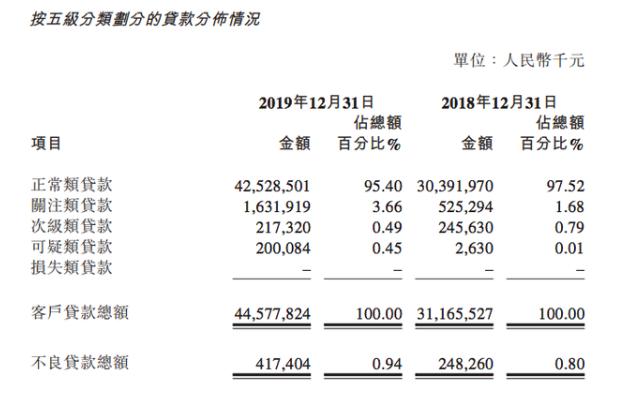

报告期末,该行贷款总额445.78亿元,比上年末增长43.04%;不良贷款总额4.17亿元,比上年末增长1.69亿元;不良贷款率0.94%,比上年末上升0.14个百分点。

按五级分类划分的贷款分布情况来看,该行关注类贷款占比由1.68%上升至3.66%;次级类贷款占比同比下降0.30个百分点至0.49%,可疑类贷款占比同比上升0.44个百分点至0.45%。

该行在年报中解释称:“伴随经济环境复杂多变,部分企业经营不善,不能按期还本付息,因此不良贷款率有所上升。”

从行业分布来看,该行公司类不良贷款主要包括制造业,交通运输、仓储和邮政业,批发和零售业,占公司类不良贷款总额的81.06%。

查阅该行近年来的数据,除了2018年稍有下降外,其余年份都呈上升趋势。2015年至2019年,该行不良贷款率分别为0.3%、0.53%、0.99%、0.80%以及0.94%。

资本充足率指标均有下降

公开资料显示,泸州银行成立于1997年9月,是四川省第二家组建的城市商业银行、泸州市属国有企业。天眼查数据显示,该行前十大股东中有多家泸州市国资委下属企业,截至2019年中期,泸州老窖集团有限责任公司持股14.37%,为该行第一大股东。

该行于2018年12月17日在香港联交所主板上市,基础发行规模5.4574亿股,发售价为每股3.18港元。但上市后股价却一蹶不振,基本处于横盘状态,截至3月27日收盘,泸州银行成交量为0,收盘价为2.22港元。

(泸州银行股价图)

目前,泸州银行已上市一年多,但其资本充足水平仍然告急。

截至2019年末,该行资本充足率为12.09%,较上年末下降1.20个百分点,核心一级资本充足率9.31%,较上年末下降1.38个百分点。

“报告期内,本行资本充足率的变化主要是本行业务发展需要,总体风险加权资产有所增加。”该行在年报中表示。

由于资本消耗过快,泸州银行便利用发债和增发等方式频频补血。

1月10日,泸州银行发布公告称,拟增发不超过3.6亿股H股,占已发行H股的13.72%,占已发行H股流通股的57.36%。2月,其又将此次新股增发计划提上日程。

泸州银行表示,此次以非公开发行的方式面向合格投资者发行新H股,所募集资金经扣除相关开支后将全部用于补充该行核心一级资本。

不仅如此,该行永续债工作也有推进。2019年11月,银保监会四川监管局批准了该行发行不超过30亿元的永续债;而在今年1月初,该行又发布公告称已获准发行不超过17亿元的永续债。

来源:蓝鲸财经

相关链接:

国内已有2家银行破产,储户最高赔50万,两种情况一分钱都不赔

来源:网易新闻频道

在很多人的印象当中,银行是最有钱的,也是从来不缺钱的,存款放在银行也是最安全的,可以说银行是非常完美的,所以才会有这么多人把钱存在银行,而且还能拿到一些利息,可以说是两全其美的事情。但是大家可能不止,银行也是需要盈利的,也就是说银行的经营,也是存在一定风险的,那银行可能会破产吗?国内已有2家银行破产,储户最高赔50万,两种情况一分钱都不赔!

1998年,海南发展银行倒闭了,而其成立时间还不到三年,是我国第一家破产倒闭的银行。当时海南那边,当地很多信用社由于高息揽储而遭遇了一定的经营危机。于是,当地政府就决定把这些信用社合并到海南发展银行中。不过在合并后,那些当初以高息揽来的存款,只能按照央行的标准利息来进行支付,因此招来了很多客户的不满,并纷纷来到银行要求兑付存款。最终,海南发展银行没能扛住大规模的挤兑,而破产倒闭了。

2012年,河北省肃宁尚村农信社由于资不抵债而被批准破产,成为了我国第二家破产的银行。实际上,这家农信社从2001年停止业务到2010年走破产程序,足足等了将近十年的漫长岁月。但好在这家银行的个人储户数量不多,大多数人都能在其破产前取出相应的存款。不过,也有4家机构因为存款数额较大,至今也没有拿回存款。那么很多人心中就有疑惑,如果银行破产倒闭了,存在里面的钱还能完整地拿回来吗?根据相关存款保险制度,银行破产倒闭后,储户可以获得一定的补偿,但最高的理赔金额是50万。

另外,出现这两种情况,银行一分不赔:1、银行代售的理财产品出现兑付危机,简单来说就是这种理财产品是其他公司发行的,银行只是作为一个中间商,如果出现兑付困难的时候,也只能找理财产品的发行方,银行是不负责赔付的。2、在银行购买的理财产品,出现了现金亏损,你既然购买了理财产品就要知道其中的风险,一般是先要同意资源承担风险,及时亏本了,也只能自己承担,银行是不会赔偿的。

我们为了避免出现风险,建议还是把钱存在国有银行,或者同一家银行不要存太多,可以分多家银行进行存款,这样就可以把风险降到最低。值得注意的是,理财投资有风险,我们切莫贪图高收益,必然也会带来高风险。对此,大家都明白了吗?

来源:网易新闻频道

健康百科>>

健康百科>>